お金が戻ってくる!?住宅ローン控除

- SHOP 熊本支店

投稿日:

気がつけばもう11月も終わり、今年も残すところわずかになりました。

勤務先から年末調整の書類が配られた方も多いのではないでしょうか。

年末調整や確定申告の手続をする際、各種控除をしっかり申請すると、 減税措置を受けられることはご存知ですよね。

今回は住宅ローンを支払っている場合に利用できる、 「住宅ローン控除(住宅借入金等特別控除)」 という制度についてまとめてみました。

住宅ローン控除とは?

住宅ローン控除は、住宅ローンを組んで自分が住む家を購入した人が受けられる税制優遇制度のことを言います。

年末の住宅ローン残高に応じて、所得税(住民税)から控除されます。

| 年末ローン残高の上限 | 最大控除額 | 年間控除額 | 控除期間 | 控除率 | |

|---|---|---|---|---|---|

| 一般住宅・中古住宅 | 4000万円 | 400万円 | 40万円 | 10年 | 各年の年末 住宅ローン残高の 1% |

| 中古住宅(個人間売買) | 2000万円 | 200万円 | 20万円 | ||

| 認定住宅 ( 認定長期優良住宅・ 認定低炭素住宅) |

5000万円 | 500万円 | 50万円 |

所得税から控除される金額は 住宅ローン控除の最大控除額、 もしくは 納めている所得税額が上限 です。

| 住居年 | 控除限度額 | 最高額 |

|---|---|---|

| 平成26年4月~平成33年12月 | 所得税の課税総所得金額※×7% ※所得から所得控除を差し引いた金額 |

13万6,500円 |

| ↑ ↑ |

| どちらか小さい方の額が控除の上限額 |

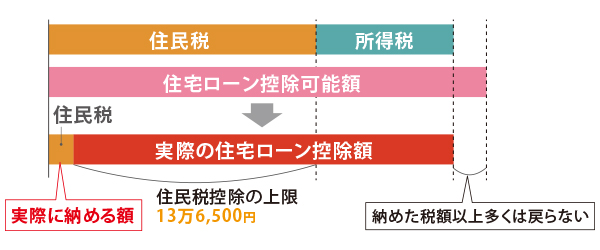

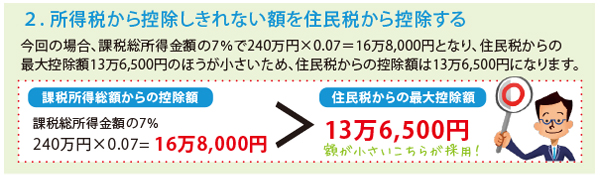

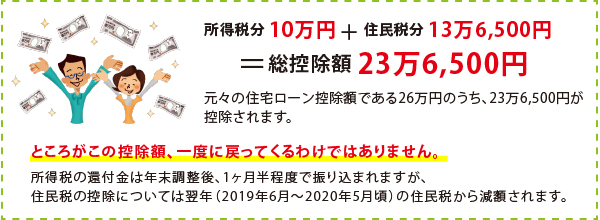

年間控除の最高額、40万円が適応されるには年末の住宅ローン残高が4000万円以上、所得税を40万円以上納めていることが条件になるため、実際の控除額は年収や借入額によって変わってきます。所得税を控除しても引ききれない額がある場合、住民税から控除(上限13万6,500円)されることになっています。なお、住民税は翌年度分について控除されます。

■住宅ローン控除のイメージ

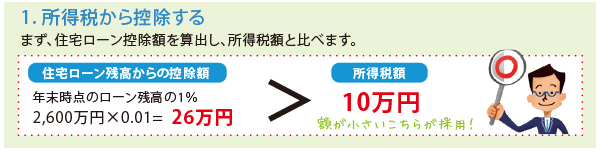

| 年末の住宅ローン残高 | 所得税 | 所得税の課税総所得金額 | 住民税 |

|---|---|---|---|---|

| 住宅を購入したAさん | 2600万円 | 10万円 | 240万円 | 21万円 |

それでもAさんの住宅ローン控除の限度額には届きません。そこで、住民税からも控除ができます。

住宅ローン控除を受けるための要件

◇◇ 住宅ローンの要件 ◇◇

● 借入期間が10年以上である

● 住宅建物、または住宅建物+敷地取得のための借入金である

●銀行や信用金庫、住宅金融支援機構、勤務先(年金利0.2%以上)などからの借入である (親族などからの借入は対象外)

◇◇ 人や住宅の要件 ◇◇

● 年収が3000万円以下である

● 新築又は取得日から6か月以内に居住し、適用を受ける各年の12月31日まで引き続いて住んでいる

● 居住した年とその前後2年間(通算5年間)、居住用の財産を譲渡した場合の3000万円の特別控除等の 特例を受けていない

● 登記簿に記載されている床面積が50㎡以上であり、店舗併用住宅の場合、1/2以上が居住用である

◇◇ 中古住宅の要件 ◇◇

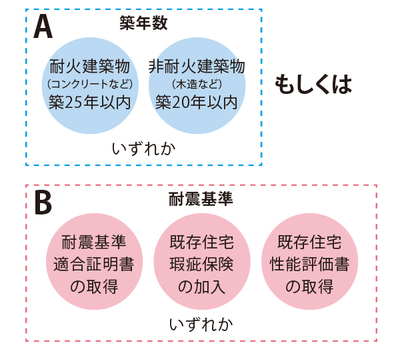

上記 「住宅ローンの要件」+「人や住宅の要件」を満たした上でABいずれかにあてはまること

こんなときどうする...?

■住宅ローンを借り換える

住宅ローンを金利の低い住宅ローンに借り換えるとき、次の全ての要件を満たせば、引き続き住宅ローン控除を受けることができます。

| ◇◇ 要 件 ◇◇ ●新しい住宅ローンが当初の住宅ローンの返済のためのものである ●新しい住宅ローンが住宅ローン控除の対象となる要件に当てはまる 住宅ローンの借り換えによって控除を受けることができる年数が延長されることはありません。 |

■居住できなくなった

原則、本人が居住しなければ適用されません。しかし、本人が転勤や転地療養等のやむを得ない事情により居住できない場合でも、要件を満たせば住宅ローン控除の適用を受けることができます。

| <単身赴任になった場合> ◇◇ 要 件 ◇◇ ●取得日から6ヶ月以内に生計を一つにする親族が住むこと |

| <家族と共に居住できなくなった場合> ◇◇ 要 件 ◇◇ ●控除適用期間内に再度本人が居住し、書類を提出して再適応を受けること ※居住していない期間は住宅ローン控除の適用はありません 家族で転居する場合は期日までに、下記の書類を税務署へ提出する必要があります。

|

■住宅借入金等特別控除証明書をなくしてしまった

住宅借入金等特別控除証明書の用紙は、控除申請の2年目にまとめて残りの年数分も発行されます。 しかし、数年くらいすると「書類が見当たらない!」なんてこともあるのではないでしょうか。 その時は「年末調整のための(特定増改築等)住宅借入金等特別控除関係書類の交付申請書」という 書類を税務署に提出することで、再発行してもらうことができますので安心してください。

申請方法

住宅ローン控除の適用を受けるための手続は、最初の年と2年目以降では異なります。

<1年目>

住宅ローン控除を受けるためには、1年目に限り、確定申告をする必要があります。 住民票や登記簿謄本など、事前に取得しておくものもあるので、早めに準備しておきましょう。 年末調整を行っている場合でも、初年度の住宅ローン控除の申請を行う際は、確定申告が必要となります。

<2年目以降>

給与所得者(会社員)の場合、2年目以降は勤務先が年末調整の際に計算してくれます。 自営業者の場合は、毎年確定申告をする必要があります。

必要な書類

| 必要書類 | 入手先 |

|---|---|

| *確定申告書 | 税務署 |

| *住宅借入金等特別控除の計算明細書 | |

| *住民票の写し | 市役所 |

| *住宅ローンの残高を証明する<残高証明書> | 金融機関 |

| *建物・土地の登記事項証明書 | 法務局 |

| *建物・土地の不動産売買契約書(請負契約書)の写し | 売主・施工会社 |

| *給与収入のあるかたは源泉徴収票 | 勤務先 |

| 一定の耐震基準を満たす中古住宅の場合 耐震基準適合証明書又は住宅性能評価書の写し |

売主・施工会社 |

| 認定長期優良住宅・認定低炭素住宅の場合 認定通知書の写し |

売主・施工会社 |

初年度は特に用意する書類も多いので、確定申告期限間近に慌てないように、早めの対応を心がけましょう。

リセットハウスの中古住宅でも住宅ローン控除適用の物件が多数ございます。ぜひ一度ご相談ください。